宁波银行“快审快贷”产品是小微企业自有住宅抵押项下的融资产品。借助金融科技,“快审快贷”采用了在线申请、在线评估、在线审批、快速放款模式,客户通过宁波银行APP、微信公众号等渠道自助发起申请,借助手机端“房产评估+人脸识别+绑卡认证”方式,实现业务的线上办理,贷款审批从3.5~4天提速到最快3分钟即可完成。

“快审快贷”正是宁波银行金融产品数字化转型的实践案例。2022年1月,央行发布了《金融科技发展规划(2022-2025)年》,银保监会发布了《关于银行业保险业数字化转型的指导意见》。在金融管理部门指导下,宁波银行高度重视数字化转型工作,提出了“以系统化推动商业模式提升,以数字化推动经营模式提升,以智能化推动管理模式提升”的目标,不断激活发展新动能。

宁波银行重点推进金融产品数字化改造,在客户端提升响应速度和交互体验,在系统端减少落地处理和人工介入,向“自助化、自动化、智能化”转型。宁波银行推出财资大管家、外汇金管家、票据好管家、政务新管家、投行智管家五大综合金融服务方案,将银行系统无缝对接企业系统,满足不同类型客户系统化、数字化、智能化的需求。

宁波银行重点完善服务渠道数字化转型,在APP、网银、微信银行、电话银行、自助银行五大渠道基础上,搭建开放银行新渠道,全面对接B端和C端应用场景,同时开展渠道运营和转型,持续优化客户服务体验。

宁波银行重视营销经营数字化转型,通过构建“智慧营销大脑”,采集用户特征、服务需求等信息,构建基础数据体系,再以数据挖掘进行精准推荐,提升经营能力。2022年,宁波银行全面推广的“容易贷”产品,通过提前筛选符合授信准入要求的客户,然后再由业务经理带着预授信额度与客户进行融资需求对接,客户全线上操作,当场申请,当场出结果。

宁波银行通过数字化技术应用,搭建风控数据模型,构建风险预警体系,探索智能风控新模式。目前,宁波银行实现信用风险、市场风险等领域的自动化、智能化管理,提升了风险管理的敏锐性,全面提升风险管控能力。

宁波银行将金融科技作为重要生产力,每年将营业收入的5%左右投入到金融科技建设上,在金融产品、服务渠道、营销经营、营运风控四大领域赋能经营,重点为客户提供响应更快、体验更好的全流程、全周期、全场景综合服务,不断为客户创造价值。

智元机器人再获融资,LG电子、韩国未来资产集团入股

智元机器人再获融资,LG电子、韩国未来资产集团入股 智筑金融安全防线:解码中国金融安防行业进化论与未来图景

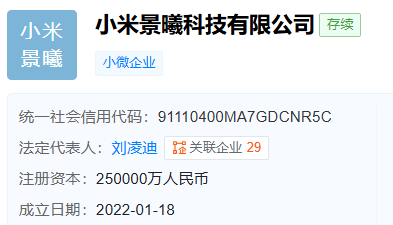

智筑金融安全防线:解码中国金融安防行业进化论与未来图景 增资至25亿元!小米又有新动作?

增资至25亿元!小米又有新动作? AI与金融科技赋能 跨境支付助外贸企业“扬帆出海”

AI与金融科技赋能 跨境支付助外贸企业“扬帆出海”

精彩评论