2021年12月,工信部等十五部门印发《“十四五”机器人产业发展规划》,提出到2025年,我国成为全球机器人技术创新策源地、高端制造集聚地和集成应用新高地;机器人产业营业收入年均增速超过20%;制造业机器人密度实现翻番。到2035年,我国机器人产业综合实力达到国际领先水平,机器人成为经济发展、人民生活、社会治理的重要组成。

《“十四五”机器人产业发展规划》的出台,让我国机器人产业发展速度加快。数据显示,2022年,中国机器人全行业营业收入超过1700亿元,工业机器人产量44.3万套,装机量超过全球总量的50%。本文展示一下工业机器人产业链全景图。

1. 看好工业机器人赛道,受益智能制造+国产化双重驱动

“机器人+”产业链全景图

工业机器人产业链上中下游分别为核心零部件、机器人本体制造和系统集成,其中本体厂商位于工业机器人核心环节,本体厂商往往上中下游全产业链布局,除减速器外购,伺服系统及控制器是本体厂商核心技术,一般均为自制。减速器环节普遍外购,代表性厂商包括RV减速器的纳博特斯克、双环传动、中大力德,谐波减速器的哈默纳科、绿的谐波、大族、来福等。

工业机器人产业链:上游核心零部件、中游机器人本体、下游系统集成

2. 工业机器人国产化提速,关注大六轴、焊接等低国产化率环节

2.1. 工业机器人国产化率仅 36%,国产化正当时

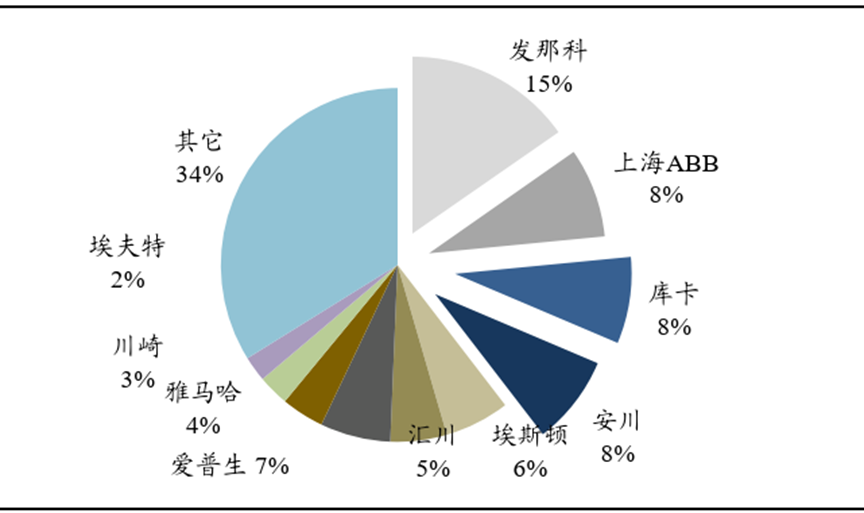

2022 年四大家族在我国工业机器人市占率39%

2022 年我国工业机器人国产化率仅 36%,龙头埃斯顿/汇川份额仅 6%/5%,国产化前景广阔。长期处于垄断地位的是四大海外巨头,分别是日本的发那科和安川电机,以及瑞士的ABB、德国的库卡。2022 年我国工业机器人国产化率仅为35%,其中发那科/ABB/安川/库卡在中国销量分别为4.3/2.3/2.3/2.2 万台,市占率达到15%/8%/8%/8%,合计占比40%,而同期我国工业机器人龙头埃斯顿/汇川技术机器人销量市占率仅为6%/5%。

我国工业机器人市场由国外四大家族主导,国产替代前景广阔

2.2. 聚焦低国产化率环节:大六轴、汽车 3C、焊接

国产化率较低的环节成长空间大、壁垒高、盈利能力较好,总结来看,将国产化率较低的环节总结为三个关键词:大六轴、汽车3C、焊接。

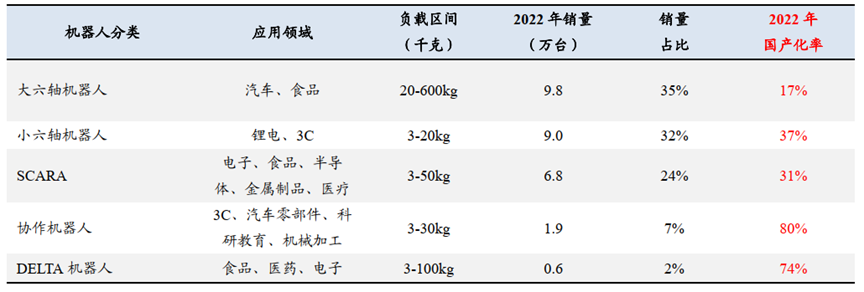

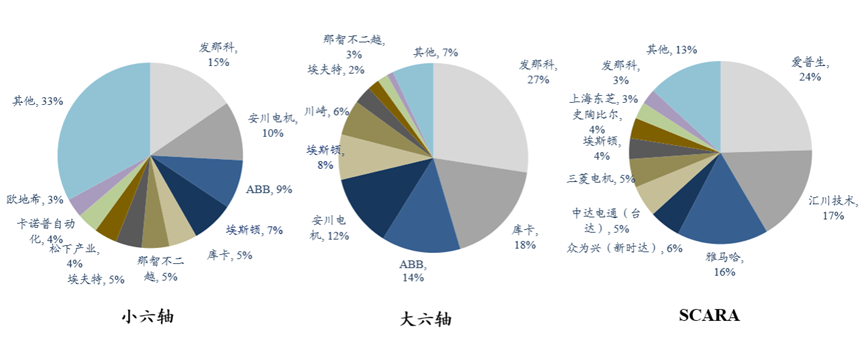

(1)大六轴:2022 年国产化率仅 17%,埃斯顿引领国产替代。工业机器人可分为大六轴(>20KG)和小六轴(≤20KG)机器人、SCARA 机器人、Delta 机器人和协作机器人。大六轴机器人为最大品类,2022年销量占比35%,预计价值量占比达40%-50%。由于大六轴下游主要应用在汽车行业,并且装配、焊接、装卸等对于机器人载重、精度、稳定性要求较高,主要被传统四大家族垄断,2022年大六轴国产化率仅17%,远低于平均国产化率35%。在国产化率较低、壁垒较高的大六轴环节,国产龙头埃斯顿走在前列,2022年埃斯顿大六轴占公司机器人销量46%,行业份额达8%,引领国产替代。

工业机器人可分为大六轴、小六轴、SCARA机器人、Delta 机器人和协作机器人

2022 年大六轴机器人国产化率仅17%

2022 年分机型销量份额(大六轴、小六轴、SCARA)

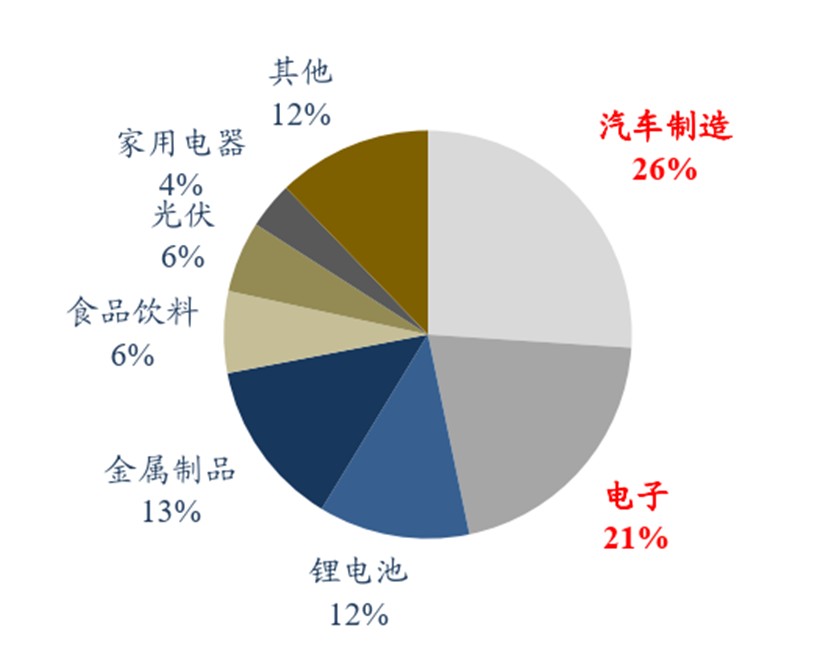

(2)汽车 3C:国产品牌由光伏、锂电等新能源下游,拓展至传统3C、汽车。汽车及 3C 为工业机器人最大下游,2022 年两个行业机器人销量占比达 47%,也是四大家族基本盘。原因在于四大家族起家于汽车工业时代,汽车工业反哺机器人技术形成迭代,在相关行业对于机器人速度、载重、运动轨迹精度等方面要求较高,内资品牌产品与客户要求仍有差距,汽车主机厂对于安全性要求极高,客户粘性较强等因素下,传统汽车主机厂机器人国产化较为困难。然而,机会在于锂电与汽车融合趋势,国产品牌凭借在新能源领域积累,有望通过新能源汽车产业链推进国产化进程。近年来新能源为工业机器人增速最快下游,国产品牌凭借技术匹配、价格及交付等优势,在相关领域份额较高。2019-2022年我国应用于非汽车行业的机器人销量占比从68%提升至74%,其中锂电池、光伏发展最快,2019-2022年销量复合增速分别为60%/51%,相比之下,汽车用机器人销量复合增速仅为16%。在新能源初具优势基础上,国产品牌正向传统3C、汽车等领域加速渗透,由于传统领域市场大,国产品牌份额低,份额突破即带来较大增量。

2022 年3C汽车制造占我国工业机器人下游行业47%(按销量)

(3)焊接:焊接、装配与拆卸国产化率较低,关注凯尔达、埃斯顿。从应用场景看,2021 年按照国产化率从低到高排序分别为:装配及拆卸17%、洁净室 24%、焊接34%、搬运与上下料40%、涂层与封胶 41%、加工46%。值得一提的是,焊接机器人国产化率相对较低,凯尔达专注于焊接机器人业务,埃斯顿通过收购CLOOS补齐国内厚板焊接短板,未来有望在相关领域国产化取得突破。

量产交付第三批!越疆全尺寸工业人形机器人持续领跑

量产交付第三批!越疆全尺寸工业人形机器人持续领跑 出口增长48.7%!我国成为工业机器人净出口国

出口增长48.7%!我国成为工业机器人净出口国

精彩评论